网络设备是用于连接网络,维持网络数据传输功能的物理实体。网络设备是网络最底层的基础设施,属于信息化建设所需的基础架构产品。网络设备的种类非常之多,且与日俱增。基本的网络设备包括但不限于:交换机、路由器、无线接入点(WAP)、网关、集线器、网桥、网络接口卡(NIC)、打印机和调制解调器、光纤收发器、光缆等等。其中交换机和路由器是最主要的产品。

网络设备应用领域广泛。网络设备按应用领域划分,大概能分为消费者网络设备、企业网络设备、数通网络设备和电信网络设备。消费者网络设备主要是针对家庭及个人消费市场;企业网络设备主要使用在于非运营商的各种行业应用市场,包括政府、金融、电力、医疗、教育、制造业、中小企业等市场;数通网络设备主要使用在于数据中心市场,用于实现数据中心内部及互联之间的传输;电信网络设备主要使用在于电信运营商市场,用于搭建核心骨干网。应用领域从前到后,解决方案的复杂程度、设备性能品质的要求、以及单产品的价值量也逐步依次提升。

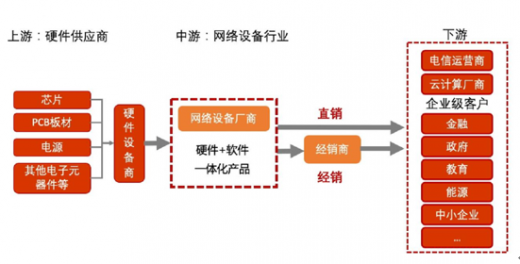

网络设备行业产业链清晰。产业链上游主要为芯片、PCB 板材、电源、各类电子元器件等生产商。网络设备行业位于产业链的中游,相关企业自行设计产品,向供应商采购原材料,通过集成开发的模式,形成软硬件结合的网络设备产品。通过直销或者经销的方式销售给电信运营商、云计算厂商、政府、金融、教育、能源、电力、交通、中小企业、医院等各个行业。根据第三方机构统计,云计算厂商约占下游 10-20%左右规模。

芯片是上游的关键原材料,具有较高的技术壁垒。芯片约占原材料成本的 40%左右,目前全球高端芯片主要依赖于进口,供应商包括 Broadcom、Marvell、Realtek、Cavium、MTK 等等。各芯片厂商纷纷加大研发力度并通过兼并重组的方式扩大市场占有率,力争在激烈的竞争中处于优势地位,未来随着芯片厂商的竞争加剧以及国产替代程度的提升,将有利于网络设备厂商。

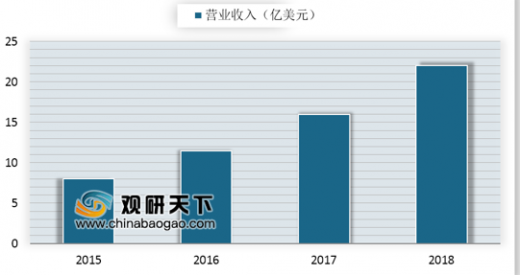

观研天下发布《2019年中国网络设备行业分析报告-行业竞争现状与前景评估预测》显示,我们大家都认为未来网络设备行业有望保持稳定增长,大多数来源于以下两个方面原因:一方面受益于信息化程度加深带来的增长空间;另一方面将受益于数据流量爆炸式增长,带来行业持续的更新换代。

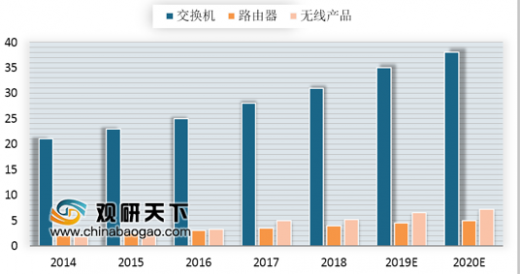

新兴信息技术加快速度进行发展,催生网络设备需求。近年来,全球互联网、物联网、云计算、大数据等新兴信息化技术的加快速度进行发展,并且即将迈入 5G 时代。网络设备作为信息化技术的基础架构,将产生巨大的市场需求。根据 IDC 预测,未来几年全球网络设备市场规模整体上呈增长趋势,其中交换机和无线产品将成为市场增长的主要驱动因素。

中国信息化空间巨大,市场增速高于全球。我国不断在产业政策层面鼓励与支持信息化水平提升,相继推出宽带中国、中国制造 2025 、“互联网+”、鼓励信息消费等举措,在过去出现了明显的信息化建设浪潮。根据中国互联网络信息中心报道,我国信息化水平取得了明显进步,2016 年位居全球第 25 位,但距离全球发达国家仍有一段距离。伴随我国信息化程度不断加深,网络设备行业也将直接受益。根据第三方数据,到 2020 年,我国企业级交换机的市场规模预计将达到 38.5 亿美元,较 2017 年增长 30.2%;无线产品的市场规模将达到 10.3 亿美元,较 2017 年增长 50.3%。我们预计中国的网络设备市场规模整体增速高于全球市场。

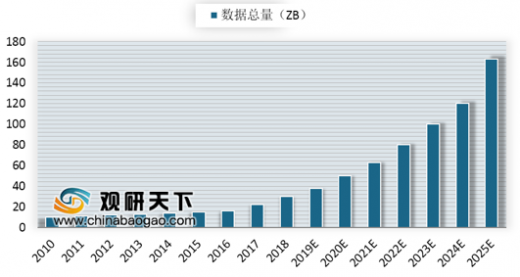

网络设备一直在升级,行业有望保持稳定增长。传导到硬件设备层面,尤其是数据中心市场。数据流量的增长将驱动主流网络设备一直在升级,一般来说 3-5 年便会更新换代一次。目前数据中心网络正从 10G 以太网逐步向 25G 以太网升级,以网络设备中最主要的交换机来说,在主流的叶脊架构下,叶交换机升级为 25Gbps,脊交换机升级为 100Gbps。未来还将持续向 100Gpbs/400Gbps 升级,产品持续的更新换代将驱动行业保持稳定增长。

与中国网络设备市场参与者一直较为稳定,以交换机来说,全球市场主要参与企业为思科、华为、HP、Arista、Juniper 和新华三。根据第三方统计,上述 6 家企业在全球交换机市场的合计市场占有率为 80.90%。国内企业级交换机市场的主要参与企业为华为、新华三、思科、星网锐捷和迈普技术,上述 5 家企业在国内企业级交换机的合计市场占有率为 91.70%。然而我们大家都认为国产替代与白牌化趋势不容忽视,有望逐步改变行业竞争格局。

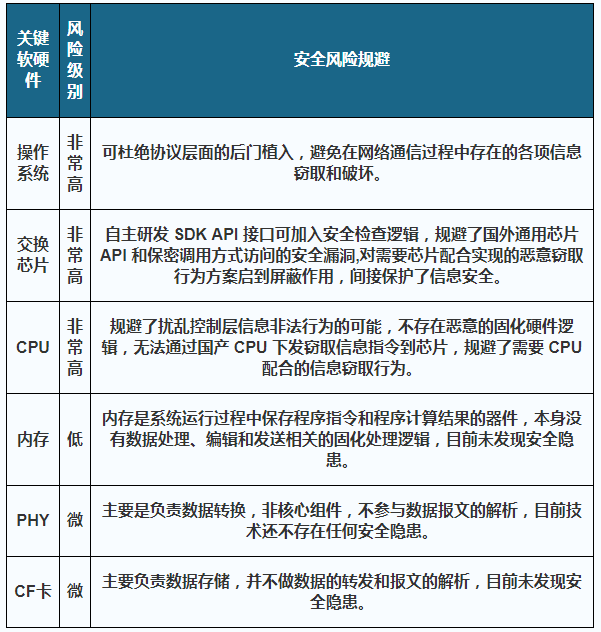

信息安全政策频出,网络安全内涵延伸。近十年来,全球网络安全事件频发。2013 年的“棱镜门” 事件更是在全世界内引起了安全军备竞争。我国关于信息安全的政策频出,2016 年甚至将信息安全上升至国家发展的策略的高度。政策与产业链需求双重驱动,国产替代有望加速发展。虽然我国信息技术近年来快速的提升,然而中国信息安全一直存在“三大黑洞”:芯片、操作系统和数据库,这 3 个层面的安全也就成了关键信息基础设施中的核心所在。最近中美经贸摩擦,再次给国内产业链敲响警钟,卡脖子环节已经严重威胁到相关企业供应链安全,并且对企业经营产生巨大的负面影响,国产化趋势已经刻不容缓。我们大家都认为在国家强力政策及产业链需求的快速推动下,网络设备的国产替代有望迎来加速发展。

网络基础设施需在核心软硬件层面实现自主可控。网络基础设施作为信息传递的“高速公路”,是最底层信息安全的保障者。我国当前已经在网络基础设施层面,如光纤光缆,光模块等领域实现了某一些程度上的国产替代。然而在更高端的领域,如若关键信息在链路层直接被窃取转发,即交换机、路由器、无线设备等产品,那么再完善的信息安全产品也无法保障安全。

目前国内交换机市场以第一类和第二类产品为主。例如交换机来说,产品大致分为三类,第一类是进换机,即产品的交换芯片、CPU 和操作系统均采用国外品牌,并在国外开发生产;第二类是国产交换机,即产品在国内开发生产,操作系统属于自主可控,但核心芯片有一样或者多样采用海外进口;第三类是自主可控交换机,即核心软硬件,如操作系统、交换芯片和 CPU 的核心均属于自主可控,同时产品的生产、加工制造等均由国内厂商完成。目前市场上交换机主要以第一类进换机和第二类国产交换机为主,第一类产品厂商主要为思科,第二类产品厂商主要有华为、新华三、星网锐捷、迈普等。无论是第一类还是第二类产品均尚且没办法形成真正的自主可控。

网络设备厂商紧抓国产替代机遇。然而三类产品替代难度也是循序渐进。短期来看,国产交换机替代进换机有望进行。根据产业链草根调研,国内大型云计算厂商、政府、金融、电力、石油等高端企事业客户均有不同程度的倾向使用国内企业产品的意愿。长久来看,实现核心软硬件的完全自主可控在是产业的未来发展趋势。国内网络设备厂商也一直在践行自主可控的道路之上,例如新华三把自主可控作为公司发展的重要战略,已经研发国产交换芯片,并携手紫光集团、龙芯,打造基于纯国产 CPU 与服务器的完全自主可控产品。在国产替代的大趋势下,我们大家都认为国内网络设备厂商有望化挑战为机遇。

白牌交换机,也被称为白盒交换机。与传统的 OEM,或者贴牌方法不一样,白牌交换机最终实现的目的即将基础功能(转发功能)与高级功能(如安全功能、控制功能)分离。白牌交换机出厂时,将高级功能从中剥离,只提供信息转发的基本功能,对于高级功能,客户需从别的地方购买或者自行研制,自行安装。

白牌交换机与传统交换机相比,成本优势更为显著且通用型更强。传统交换机类似黑盒子,品牌厂商预装有自己的软硬件,例如 Cisco 自带 NX-OS 或 IOS 控制管理系统,这类系统不具备兼容性,对于大型数据中心交换机成百上千,进行一一操作十分不便,并且不具备移植性,如果出现问题或者需要升级替换,成本高昂。白牌交换机强调网络更为开放,通过解耦基础功能与高级功能,更能适应现代网络的发展需求。白牌交换机通常作为 NFV、SDN 技术部署的一部分,能够支持惠普的 OpenSwitch,微软的 Sonic 以及 SnapRoute 的 OPX 等行业类的开放标准。企业通过通过 SDN 控制器给各个交换机下发版本和配置命令,将交换机的控制权集中,迅速完成交换机的部署,极大地提升了数据中心的运维效率。

白牌交换机商业模式丰富灵活。传统交换机作为功能完整的产品直接销售给客户;在白牌化的趋势下商业模式也许会出现三种:

第一类商业模式下,客户能自研高级功能,然后向硬件厂商提出需求直接采购白牌交换机,这类商业模式要求客户自行软件开发能力和网络部署能力较。

第二类商业模式下,客户也可以向白牌交换机厂商采购基础功能,并提出高级功能定制化开发需求,由白牌厂商自行开发或者向其他厂商采购。

第三类商业模式下,客户直接向其他白牌厂商采购高级功能,由其向硬件厂商采购基础功能,打包发货,并提供后续的技术支持。

第一类商业模式更为主流。由于在第一类商业模式下,客户直接采购规模更大,更具备价格这一块的优势。因此在海外云计算或大型网络公司如谷歌、AWS、微软、Facebook、领英、苹果等等,得到了广泛应用。这一些企业大多数只需要基础功能直接采购白牌交换机,然后自研高级功能。

展望未来,我们大家都认为网络设备白牌化将成为下一代数据中心网络部署的重要技术,海外云计算厂商和互联网巨头引领行业发展,未来国内大型的云计算厂商以及运营商也有望后来跟上。在此过程中,国内有望诞生出对标美国 Arista 的企业,国内二线交换机有突出贡献的公司也将迎来新的成长机遇。

蒙公网安备15010202150197号

蒙公网安备15010202150197号